摘 要

指数概览:

水晶原材料价格指数稳中有降;成本支撑不足,水晶产品价格指数波动下行。

截至2024年12月,浦江水晶产业景气指数最终收于荣枯线下方,产业景气度有待提升。

指数运行特点:

水晶原料与玻璃价格联动效应显著,玻璃现货价格与水晶原材料价格指数较大跌幅均出现在三季度。

浦江水晶产品价格指数在市场供需平衡、行业转型升级、政策支持与行业规范等多方面因素共同作用下,走势趋稳。

产业未来方向:

传统水晶产品时尚升级:通过轻奢珠宝化和家装材料艺术化转型,融合材料创新、品牌打造、技术革新、美学升级与个性化定制,传统水晶产品时尚化与高端化发展。

高端水晶产品勇攀高峰:钻研药用玻璃市场以把握中硼硅药用玻璃需求增长机遇,探索电子玻璃市场推进进口替代和技术升级。

一、2024年指数运行情况

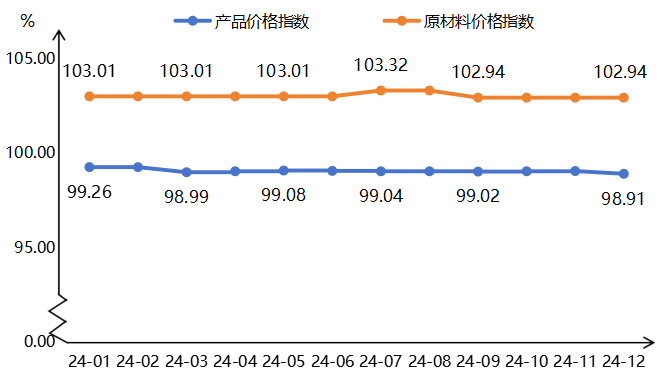

(一)水晶产品价格指数波动下行

2024年,浦江水晶产品价格指数波动下降,截至12月,指数收于98.91点,较2023年12月下降0.27%。

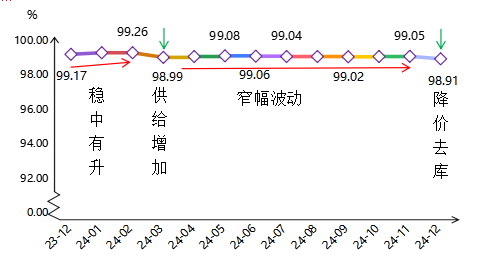

浦江水晶产品价格指数运行走势

2024年期间,浦江水晶产品价格指数整体平稳运行,但个别月份指数明显下滑。具体来看,2023年12月至2024年2月期间,由于市场需求和供应相对平衡,指数稳中有升,从99.17点微涨至99.26点,涨幅为0.09%。3月,市场供应有所增加,但是需求端表现不强,导致价格承压,指数降至98.99点,环比下降0.27%,为年内单月最大降幅。4月至11月,指数在99.02点至99.08点之间窄幅波动,市场供求相对平衡。12月,市场需求稍有减弱,供应端为了清理库存,采取降价策略,指数明显下滑,环比下降0.15%,浦江水晶产品价格指数最终收报于98.91点。

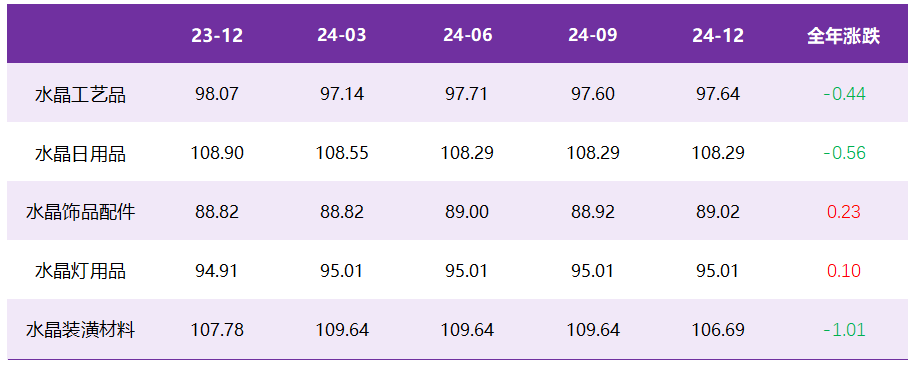

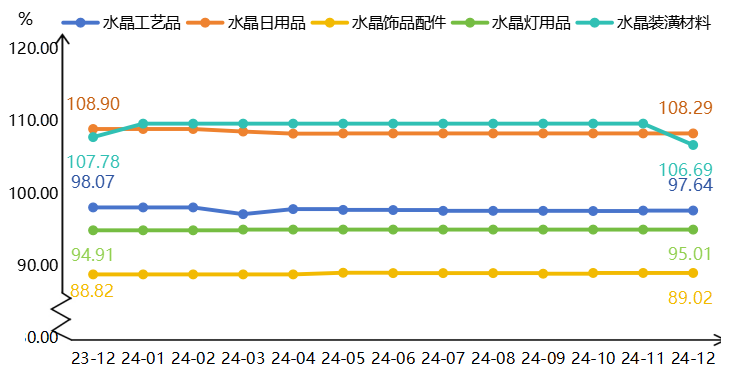

水晶产品包含水晶饰品配件、水晶灯用品、水晶装潢材料、水晶工艺品及水晶日用品五类细分产品。2024年,浦江水晶各细分产品价格指数呈“二涨三降”走势,具体情况如下所示:

浦江水晶细分产品价格指数情况

单位:%

1、水晶饰品配件、水晶灯用品价格指数上涨

2024年12月,水晶饰品配件价格指数为89.02点,较2023年12月上涨0.23%。1月至4月,指数稳定运行;5月,受需求稍有扩大影响,价格指数略有上涨;6月至9月,指数稳中有降;10月指数小幅上涨,之后连续两个月稳定运行。

2024年12月,水晶灯用品价格指数为95.01点,较2023年12月上涨0.10%。与水晶饰品配件价格指数相比,水晶灯用品价格指数涨幅更小。2024年1月至2月,指数均为94.91点;3月,指数略有上涨至95.01点,并在此后的10个月稳定运行。

2、水晶工艺品、水晶日用品、水晶装潢材料价格指数下跌

水晶工艺品价格指数2024年12月为97.64点,较2023年12月下跌0.44%。具体来看,1月至2月,受春节因素影响,市场成交量少价平,价格指数走势平稳;3月至6月,水晶奖杯与奖牌等产品的出货量减少,水晶工艺品价格指数窄幅波动;7月至9月,水晶工艺品价格指数稳定在97.60点。10月至12月,市场需求持续稳定,企业为了维持市场份额,价格调整相对谨慎,指数波动较小。

水晶日用品价格指数2024年12月收报于108.29点,较2023年12月下跌0.56%。从全年走势看,指数跌幅主要集中在3月和4月,这主要是因为进入新的生产周期,市场需求暂缓,为了有效管理库存并为即将上市的新品腾出空间,部分商家采取降价促销策略,指数连续两个月下行。5月,家居产品消费逐渐活跃,需求增加的情况下,水晶日用品价格指数涨至108.29点,并连续8个月稳定运行。

水晶装潢材料价格指数2024年12月为106.69点,较2023年12月下跌1.01%。水晶装潢材料作为高端装饰市场的重要组成部分,产品的成熟度和稳定性相对较高,但受装修行业市场不景气、新房交付量持续下滑、大型装修企业高比例截流控成本、市场低价竞争等因素影响,2024年,水晶装潢材料价格指数跌幅领先。

(二)水晶原材料价格指数稳中有降

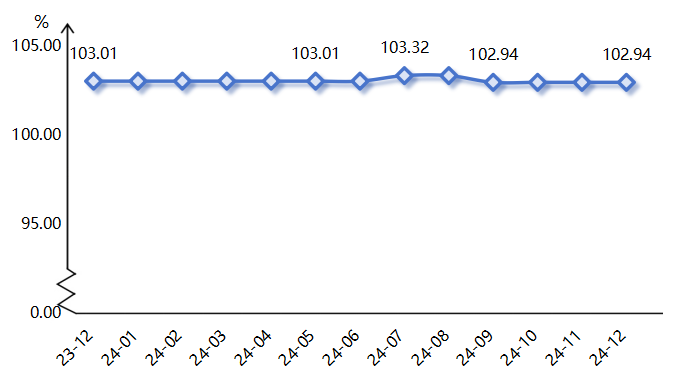

水晶原材料价格指数稳中有降,其中,2024年上半年,水晶原材料价格指数稳定运行;下半年,水晶原材料价格指数小幅下降。具体走势情况如下所示:

水晶原材料价格指数运行走势

2024年1月至6月,水晶原材料价格指数始终维持在103.01点,稳定运行。7月,指数小幅上涨至全年峰值——103.32点,并连续两个月没变化。9月,指数下滑至102.94点,并连续四个月收于此。截至2024年12月,水晶原材料价格指数为102.94点,较2023年12月下跌0.07%。水晶原材料价格指数下跌,主要受玻璃原料价格走势影响。

(三)水晶产业景气指数有待提升

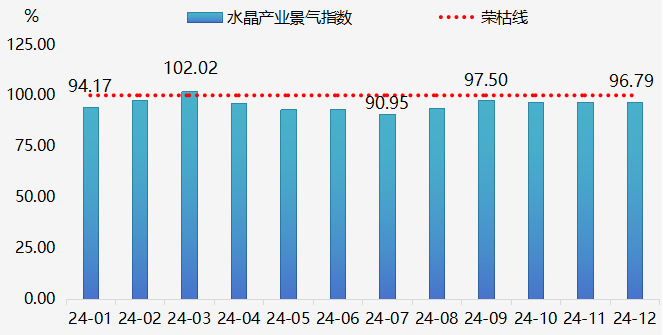

水晶产业景气指数仅于2024年3月突破荣枯线,其余有11个月位于不景气区间,截至12月,指数收报于96.79点,浦江水晶产业景气指数有待提升。具体走势如下所示:

水晶产业景气指数走势

1月至3月,水晶产业景气指数接连上升。究其原因,市场需求稳步复苏,企业积极生产政策有效激发了市场活力,伴随着市场需求的增长、水晶新产品以及新技术的不断涌现,助推水晶产业景气指数持续攀升,3月,指数升至上半年峰值——102.02点;4月至8月,国际贸易环境的不确定性增加、市场竞争日益激烈、消费者需求偏好快速变化以及季节性因素叠加,共同影响水晶产业景气指数波动运行;9月,季节性旺季和“双新”(大规模设备更新和消费品以旧换新)等扩需求政策效果继续显现,带动浦江水晶市场回暖,产业景气指数快速升至97.50点;10月至12月,由于市场供求关系相对平稳,水晶产业景气指数在相对高位窄幅波动,截至12月,水晶产业景气指数为96.79点,位于荣枯线下方,表明水晶产业景气度仍有待提升。

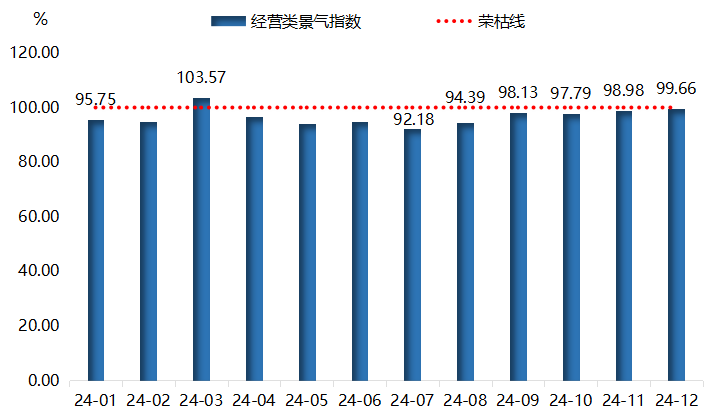

1、经营类景气指数稍有复苏

2024年,经营类景气指数探底后有所抬升,整体前低后高,稍有复苏。

水晶产业经营类景气指数走势

1月至2月,春节假期前后,新增订单减少,产值与销售额指数均有所滑落,经营景气指数在荣枯线下方窄幅波动;3月,市场传统销售旺季助力水晶产业回暖,经营景气指数快速突破荣枯线,并收于全年最高点;4月至8月,水晶行业旧订单消化与新订单增长乏力交织,企业经营波动加剧,经营景气指数在荣枯线下方窄幅波动;9月,在传统销售旺季带动下,下游订单增长势头较强,经营类景气指数涨幅有所扩大;10月至12月,经营类景气指数持续在相对高位窄幅波动,截至12月,经营类景气指数收报于99.66点,为全年次高点。

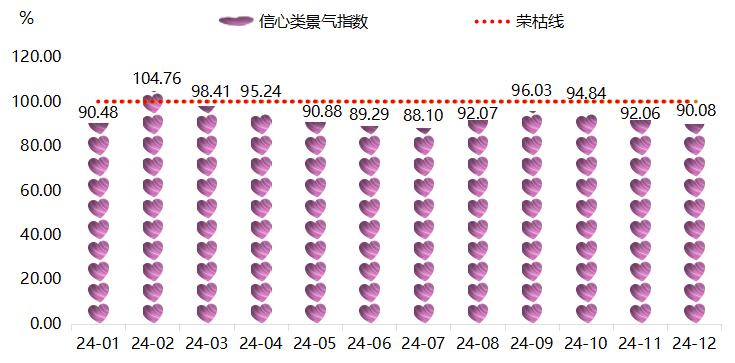

2、信心类景气指数前高后低

2024年,水晶产业信心类景气指数整体前高后低,与经营类景气指数一样,2月指数突破荣枯线,收于全年最高点104.76点。

水晶产业信心类景气指数走势

具体来看,2月,浦江县政府密集推出资金、资源、服务等多维度的扶持政策,叠加“金三”旺季预期,浦江水晶企业的信心有所提振,信心类景气指数升至全年最高点;3月至4月,行业传统旺季预期影响下,市场信心类景气指数在相对高位坚挺运行;5月至8月,受销售放缓、竞争加剧及需求不确定性上升,企业信心较前期有所降低,信心类景气指数稍有回落,呈保守预期态势。9月至12月,随着市场经营状况好转,销售信心、市场需求信心及景气度信心指数较下半年低点均有不同程度反弹。截至12月,信心类景气指数为90.08点,位于不景气区间,距离荣枯线9.92个百分点。

二、指数运行特点

2024年水晶产品价格指数小幅下滑,从原材料价格走势来看,原材料价格指数整体稳中有降,水晶产品成本支撑稍有不足,浦江水晶生产企业被动调低售价,水晶产品价格指数有所下行。

浦江水晶原材料、产品价格指数走势

从构成来看,细分品类价格指数“跌多涨少”,水晶工艺品、水晶日用品、水晶装潢材料等产品价格指数均呈下跌趋势,而水晶饰品配件、水晶灯用品等细分产品价格指数的涨幅较小,不足以抵消前者下跌趋势。这种涨跌互现的现象,反映了浦江水晶产业在市场需求、产品结构、成本控制等方面的复杂性和多变性。

浦江水晶细分产品价格指数走势

(一)水晶原料与玻璃价格联动效应显著

水晶原材料价格指数走势与现货玻璃价格走势具有较强的相关性,其中,玻璃现货价格与水晶原材料价格指数较大跌幅均出现在三季度。

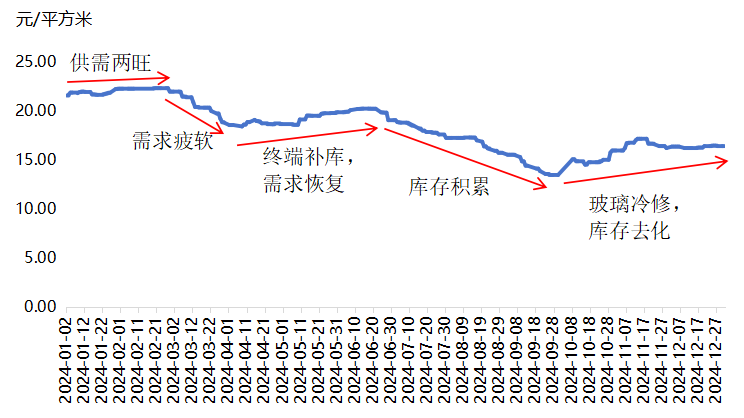

玻璃现货价格走势

2024年,玻璃现货价格波动下行,截至12月31日,玻璃现货价格为16.40元/平方米,较1月2日21.57元/平方米下降了23.97%。具体来看,1至2月,政策加码和强现实共同驱动下,玻璃市场供需两旺,玻璃现货价格有所上涨;3月,玻璃需求整体表现偏弱,在高供应量背景下,玻璃库存累积至高位,但需求恢复不及预期,库存进一步累积,玻璃价格在春节后大幅下行;4至5月,终端补库存,需求开始恢复,玻璃现货价格上行至阶段高位。中上游库存小幅去化,没有累积。宏观方面,这一阶段出台了不少政策,包括专项债和地产方面的刺激政策。在这一背景下,玻璃价格上涨,但现货和近月价格上行幅度较小,基差和月差均有走弱。这也表明了这波上行的主要驱动来自宏观政策刺激改善了对未来的预期,而现实仍是偏弱的状态;6至8月,宏观降温,恰逢梅雨季节玻璃需求进入淡季,玻璃库存高位累积,湖北库存压力较大,玻璃生产厂家迅速下调价格,期货价格持续下跌;9至12月,刺激政策持续出台,宏观氛围良好,玻璃加工厂部分开始冷修,叠加中下游补库,玻璃价格反弹。玻璃现货价格下跌,是影响水晶原材料价格下降的主要原因,继而影响水晶产品价格下降。

原材料价格下降虽然为浦江水晶产业带来了一定的挑战,影响产品价格被动下调,致使利润承压,但也为产业发展带来了一定的历史机遇,促使企业更加注重技术创新和产品质量提升,以应对市场变化和竞争压力。

(二)浦江水晶产品价格指数走势趋稳

2024年,浦江水晶产品价格指数整体运行呈窄幅波动的特点,全年跌幅仅为0.27%,分析来看,主要受以下几方面因素影响:

首先,市场供需关系相对稳定。在当前经济背景下,各类水晶产品面临供求博弈。供应商未因需求不足而采取大规模降价促销措施,消费者亦不想承受价格上涨的压力。得益于行业内部的有效管理以及市场调节机制的逐步完善,生产者与消费者之间的信息更加透明化,市场波动平缓,确保了水晶产品价格的稳定运行。

其次,转型升级有成效。近年来,浦江水晶产业经历了一系列转型升级的过程,涉及技术创新、产品设计优化、生产效率提升以及品牌建设等方面。这些努力不仅提升了浦江水晶产品的附加值,还增强了市场竞争力,使得水晶产品能够更好地适应市场需求的变化。因此,即便在外部环境有所波动的情况下,浦江水晶产业也能保持相对稳定的价格指数,展现出转型升级带来的韧性和抗风险能力。

最后,政策支持与行业规范对水晶产业价格指数的稳定起到了关键作用。政府对水晶产业实施的政策扶持,包括税收优惠、资金补贴以及技术创新支持等,有效降低了企业的运营成本,并提升了产品的质量和市场竞争力。与此同时,行业内部规范的强化,例如质量标准和环保要求的提高,促进了水晶行业的有序发展,减少了无序竞争和价格战的发生,从而保障了水晶产品市场价格的稳定性。

综上所述,浦江水晶产品价格指数的稳定,是市场供需平衡、行业转型升级、政策支持与行业规范等多方面因素共同作用的结果。展望未来,随着这些因素的持续优化和发展,浦江水晶产业有望进一步巩固其市场地位,实现更加稳健的发展。

三、水晶产业发展方向探析

(一)传统水晶产品时尚化

1、水晶饰品/工艺品轻奢珠宝化

水晶饰品和工艺品等产品,以其独特的光泽和色彩,相对亲民的价格,在消费市场有其独特优势。最新业绩数据显示,2023年仿水晶珠宝品牌施华洛世奇销售额增长4%,年销售额达18.32亿欧元。施华洛世奇等品牌以其精湛的工艺和设计,引领了仿水晶的高端化发展。对于提升水晶饰品/工艺品向轻奢珠宝化方向发展需要注重以下方面进行提升:

材料创新。珠宝水晶行业开始采用更加纯净、色彩更加丰富的水晶材料,甚至结合纳米技术,创造出具有特殊光学效果的水晶。

品牌打造。高端珠宝品牌通过讲述品牌故事,增强消费者的情感认同,同时在品牌中注重设计的独特性和个性化,实现艺术与水晶的自然美结合,创造出独一无二的作品。提升品牌价值。

线上营销。利用社交媒体、虚拟现实等数字化工具,增强消费者的购物体验,扩大品牌影响力。

2、水晶家装材料艺术化

水晶装潢材料以及水晶灯用品等水晶产品,凭借其璀璨的光泽与多变的造型,相对合理的价格定位,在室内装修装饰领域展现出独特魅力。近年来,随着消费者对家居环境品质要求的提升,水晶装潢材料等的市场需求持续增长。要实现水晶装潢材料向高端化发展,需聚焦于以下几个关键方面的提升:

技术革新。水晶装潢材料行业利用先进的加工技术,如激光雕刻、结合3D打印等,实现更复杂、精细的设计图案,提升产品的艺术价值与独特性。

美学升级。高端装潢不仅在于材料本身,更在于设计的灵魂。品牌需加强与国际知名设计师的合作,引入前沿的设计理念,将传统水晶元素与现代审美趋势相结合,创造出既保留经典韵味又不失时尚感的设计作品。此外,注重光影效果的运用,通过巧妙的光线设计,最大化展现水晶的璀璨与空间层次感,营造梦幻而舒适的居住环境。

个性化定制。利用大数据、人工智能等数字技术,分析消费者偏好,提供个性化定制服务,满足市场对独一无二装饰品的需求。同时,通过社交媒体、虚拟现实(VR)、增强现实(AR)等数字化营销手段,创造沉浸式购物体验,让消费者在线上就能直观感受水晶装潢材料的魅力,拓宽销售渠道,提升品牌影响力。

(二)现代水晶产品高端化

1、钻研药用玻璃市场

随着全球医药行业的快速发展,药用玻璃作为药品包装的重要材料,其市场需求持续增长。特别是在中硼硅药用玻璃领域,因其优异的化学稳定性和耐水性能,逐渐成为注射剂包装的首选材料,在全球范围内被广泛应用于医药包装领域。

我国中硼硅玻璃的渗透率远低于欧美发达国家的水平。然而,随着我国医药包装产业的生产总值占全国包装业生产总值的比例超过10%,以及中硼硅玻璃性能优势的逐渐被认可,预计未来5~10年内,我国将有30%~40%的药用玻璃升级为中硼硅药用玻璃。这一转变不仅将推动中硼硅药用玻璃市场的快速扩容,也为国产中硼硅药用玻璃企业提供了巨大的市场机遇。

在需求端,国家政策的推动是中硼硅药用玻璃市场增长的重要驱动力。国家药品一致性评价政策要求仿制药包材标准不低于参比制剂,而参比制剂原研药大多采用中硼硅玻璃,这直接推动了仿制药在过评时将药包材更换为中硼硅。此外,国家集采政策也推动了采用中硼硅包材的药品放量,进一步扩大了中硼硅药用玻璃的市场规模。

举例来看,国际标准要求盛装疫苗的玻璃容器,必须为“一类中硼硅玻璃瓶”,据了解,这种玻璃瓶的国产率还不足10%。中国前期获批进入临床阶段的七个新冠疫苗项目,全部用了德国肖特的中硼硅药用玻璃,没有一家采用国产药玻。换言之,我国目前无法稳定量产足以满足国际标准的高质量一类中硼硅玻璃瓶。

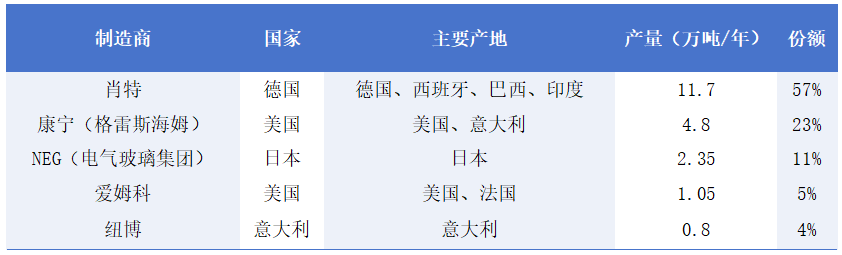

全球中硼硅玻璃主要制造商产能分布

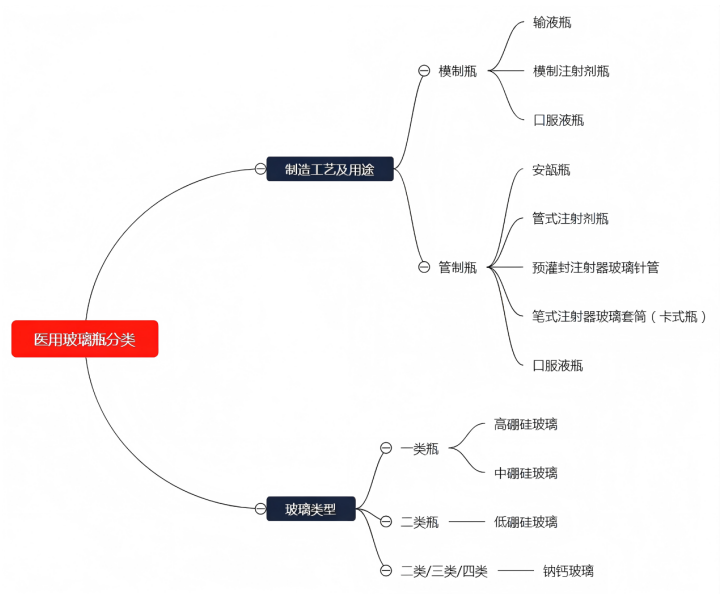

医药玻璃属于包装材料行业,对于药用玻璃瓶我们可以分两个维度来理解:一是制造工艺和用途,二是材料类型。

医用玻璃分类

2、探索电子玻璃市场

电子玻璃行业属于技术和资金密集型行业,目前,全球电子玻璃市场仍然被国外企业所垄断,部分高端电子玻璃产品仍依赖进口,制约了我国电子信息产业的进一步发展。与全球头部电子玻璃企业相比,我国电子玻璃的整体技术水平仍存在一定的差距,为支持国产电子玻璃行业的发展,国家出台了一系列相关政策对行业进行多维度的支持,随着国内电子信息技术的不断进步和产业升级的加速推进,电子玻璃行业将迎来巨大的发展机遇。目前,国内电子市场和玻璃企业快速崛起,与国外领先企业的差距将逐渐缩小,进口替代有望成为中国电子玻璃行业未来几年的主题之一。

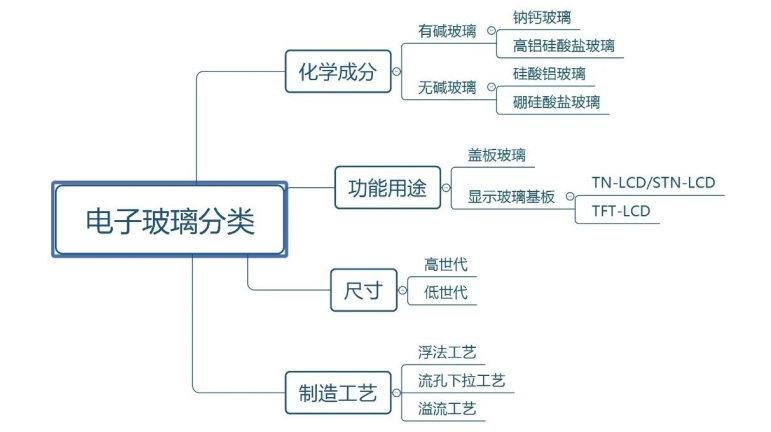

电子玻璃有多种分类方式:按照碱金属含量来分类,含量大于0.1%的玻璃称之为有碱玻璃,含量小于0.1%的玻璃为无碱玻璃。按照功能用途主要可以分为显示玻璃基板和盖板玻璃:盖板玻璃作为触摸屏的最外层,起到保护和触摸的作用,显示玻璃基板主要用作液晶或晶体管的基板,并在玻璃表面进行相关电路和制程的加工。按照生产工艺划分,电子玻璃主要包括浮法和溢流法玻璃两种。

电子玻璃分类

浙公网安备 33010802007307号

浙公网安备 33010802007307号