据“慈溪息壤·小家电产业指数”信息系统监测,2024年上半年,慈溪息壤·小家电产业景气指数始终保持在荣枯线上,且二季度末呈现抬头趋势;产业发展指数在产业规模扩大和电商向好发展的推动下,继续保持上行态势;品牌培育指数小幅回调,但仍保持高位。

(一)产业景气指数始终位于荣枯线上

2024年上半年,慈溪息壤小家电产业景气指数虽有波动,但始终位于荣枯线上。具体来看,1月,国内市场处于春节前备货期,市场交易氛围较好,产业景气指数明显上升,收报于105.19点。2月-3月,产业景气指数小幅波动,分别收报于104.92点、105.07点,总体保持平稳走势。4-5月,天气逐渐转热,制冷类小家电将逐步进入其销售旺季,产业景气指数保持在荣枯线上方,企业、商户信心依旧处于高位。6月,随着气温升高,企业订单量有所增加,并对后市发展抱有积极心态,产业景气指数应势回升,最终收报于105.22点。

产业景气指数走势

从分项产业景气指数来看,2024年上半年,经营类景气指数仅在2月低于荣枯线,信心类景气指数始终位于荣枯线上方。

产业景气分项指数走势

具体来看,经营类景气指数波动运行。1月,国内市场积极开展春节前备货;国际市场“圣诞-元旦”消费季结束,市场转而布局春夏用品,备货需求增加。在此情形拉动下,息壤小家电产品的生产、销售、运输受到双重利好促进,订单量、库存周转速度均有回升。经营类景气指数因而上涨,收报于102.89点。2月正值传统春节之际,企业大多停工休整。在此情况下,企业订单量、库存周转速度均出现下滑,经营类景气指数小幅回调至荣枯线以下,收报于99.56点。3月,随着生产经营的全面恢复,经营类景气指数明显回升,收报于103.71点,重回荣枯线上方。在随后的4-6月,企业订单量、库存周转速度、资金周转速度基本保持稳定运行,经营类景气指数保持在102点上下波动运行。

信心类景气指数始终位于荣枯线上方。1月,受产业经营状况向好发展推动,小家电产业市场信心提升,信心类景气指数出现上升,收报于107.50点。2月,虽然春节期间停产休整使得企业经营效益有所下降,但企业对春节过后的市场保持积极态度,信心类景气指数继续上升至110.28点。3-4月,小家电市场平稳运行,信心类景气指数分别收报于106.43点和106.79点。5-6月,大部分企业表示下月订单量较往期有所收减,但对夏季产品销售依然保持高度信心,信心类景气指数保持在荣枯线上104.29点和108.44点运行。

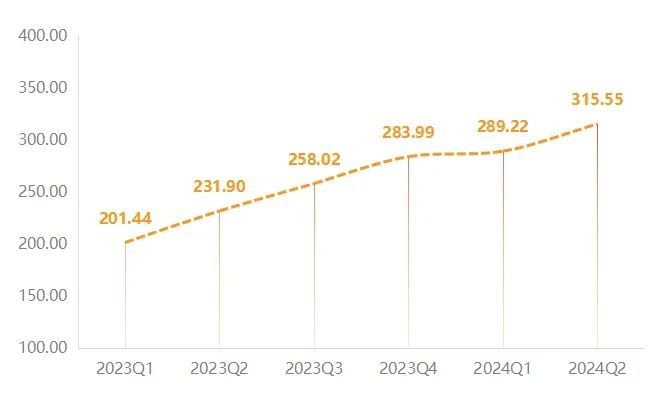

(二)产业发展指数持续攀升

2024年一季度,小家电产业发展指数延续2023年四季度的上升势头,收报于289.22点,环比上升5.23个百分点。二季度,随着制冷类小家电产品销售进入旺季,叠加传统“618”消费热潮,小家电产业发展指数大幅走高至315.55点,环比上涨9.10%。

产业发展指数走势

产业发展指数下分规模指数、效益指数、电商指数和科创指数共四个分项指数。其中,规模指数持续上涨,效益指数先涨后稳,电商指数先跌后升,科创指数基本稳定。

产业发展分项指数走势

具体来看,规模指数持续上涨。一季度,规模指数高位小升,收报于548.53点,环比上升0.93%。二季度,随着小家电产品销售量、生产总值双双走高,规模指数来到历史新高619.80点,环比上涨12.99%。

效益指数先涨后平。一季度,国内钢材价格小幅下跌,小家电生产成本压力下降,产品利润空间增加,效益指数应势上涨,收报于240.90点,环比上升10.71%。二季度,效益指数走平,未出现明显变化。

电商指数先跌后升。一季度,慈溪息壤小家电跨境电商和国内电商销售额双双下滑,导致电商指数跌至160.02点,环比下跌1.94%。二季度,随着“五一”“618”传统电商大促季到来,慈溪息壤小家电国内电商销售额大幅上涨27.63%,推动电商指数走高至181.28点,环比上升13.29%。

科创指数相对平稳。一季度,科创指数收报于161.76点,环比小涨2.15%,二季度指数小幅回落0.76%至160.52点。值得一提的是,慈溪息壤小家电企业专利拥有量稳步提高,其中一季度增加7.14%,二季度增加2.50%,可见,企业前期投入的研发经费有了实质性产出,有利于慈溪息壤小家电产业从“制造”向“创造”转型。

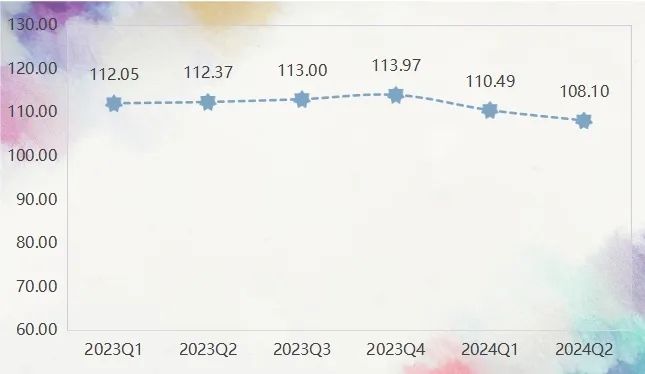

(三)品牌培育指数持续下行

2024年上半年,小家电品牌培育指数持续下调,最终收报于108.10点。

品牌培育指数走势

具体来看,一季度,自主品牌数量和电商平台细分品类销售冠军数大幅下滑,尽管客户认可度和注册商标数有所上涨,但并未改变品牌培育指数的下行走势,指数收报于110.49点,环比下跌3.06%。二季度,慈溪息壤小家电企业与知名供应链企业的协议合作有所增加,但并未改变小家电品牌培育指数继续走低的态势,指数最终收报于108.10点,较2023年四季度下降5.15%。

二、从2024年“618”,看小家电行业发展趋势

2024年超长期“618”已然结束,整个促销活动呈现平台竞争“轰轰烈烈”,消费需求“平平淡淡”的现象。分析来看,一是平台竞争:新兴电商增长迅猛,传统电商平台增长稍显乏力;二是消费疲弱:消费者大多保持“不坏不买”的消费理念,购买行为明显减少。综合来看,消费者在面临不确定的经济环境下产生的消费保守、理性是最为主要的原因。从不同品类小家电市场来看,呈现以下特点与趋势:

(一)厨房小家电市场:价格战更为激烈,品类趋势发生转变

2024年618促销活动期间,厨房小家电(电饭煲、电磁炉、电压力锅、豆浆机、破壁机、搅拌机、榨汁机、电水壶、煎烤机、电蒸锅、电炖锅、养生壶、空气炸锅)全品类线上渠道(传统+抖音)零售额规模为32.8亿元,同比下降10.3%,其中,传统电商渠道市场规模24.8亿元,同比下降15.8%;抖音渠道8亿元,同比提升11.9%。

从价格角度来看,价格战争更为激烈,再度成为核心“杀手锏”。即便消费端的热情再减淡,但平台间、品牌间的争夺从未停止,其中价格再度成为无论是平台还是品牌的最核心“杀手锏”。数据显示,2023年618促销期全品类厨房小家电市场均价为219元,而在2024年的618促销期内该均价为201元,同比大幅下降8.3%。分品类来看,多数品类均价呈现明显性下滑,包含主流品类:电磁炉、电压力锅、空气炸锅、破壁机等;长尾细分场景品类也难逃价格竞争的波及,依靠性价比带动销量的品类不少,如电炖锅、养生壶、搅拌机等。值得注意的是,最大规模小家电品类电饭煲均价依然屹立不倒,从去年开始在品类功能升级及材质升级的基础背景下品类均价同比提升7.8%。

从品类角度来看,趋势发生“逆转”,抗压品类面临饱和危险。在“宅经济”爆发之后的厨房小家电恢复期内,电饭煲品类一直是厨房小家电全品类中最抗压的品类,每年保持小幅度上涨,那么2024年618电饭煲品类的下滑也成为情理之中,同时也预示着整个主流抗压品类在饱和后期下滑危机的到来。此外,从本次618品类市场表现当中,低成本养生小家电更受消费者的欢迎,例如电炖锅、养生壶、榨汁机等,成为消费者养生健康“平替”需求的体现。

从产品趋势来看,外观向简约化方向发展,细分场景策略仍在进行。从本次618的广告宣传页上不难发现,各个品牌的主流产品配色多以简约的黑色、银色、白色、灰色为主,特别是白色基本成为各个品牌主推产品的核心色。简约的颜色和外观形状,与当下整个消费市场下消费者的勤俭节约更加契合。与此同时,把握细分市场仍是重点,不少品牌从不同场景如元气职场、亲子时光、欢聚美味等场景出发,梳理和区分消费需求,为消费者创建使用场景。

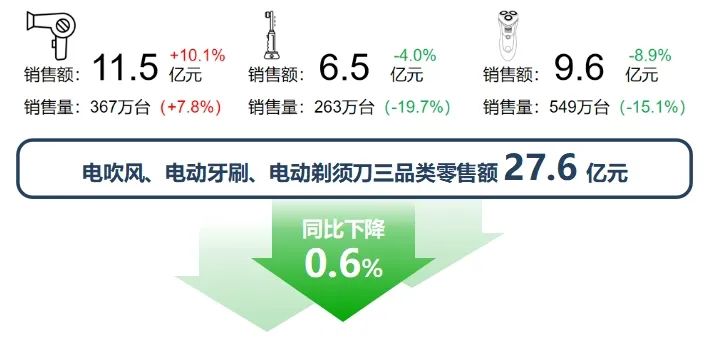

(二)个护小家电市场:品质需求提升,仍在向高端化升级

从品类角度来看:电吹风仍在上行通道中,电动牙刷、剃须刀表现相对低迷。数据显示,2024年618大促期间,电吹风、电动牙刷、电动剃须刀三品类零售额27.6亿元,同比降低0.6%。其中电吹风在高速电吹风拉动下规模连续多年增长,618期间零售额11.5亿元,同比增加了10.1%;电动牙刷零售额6.5亿元,同比降低4.0%,电动牙刷传统电商仍在下行,但抖音渠道销额同比87%的增长成为一大亮点;电动剃须刀零售额9.6亿元,同比降低8.9%。

从价格角度来看:品质需求提升,个护小家电仍在向高端化升级。今年618价格战十分激烈,很多家电品类均价都在走低,但是具体到个护小家电类目,均价反而在提升。其中电吹风均价同比提升2.1%,电动牙刷均价同比提升19.2%,电动剃须刀均价同比提升7.2%。并不是说没有价格战,相反价格战十分激烈。比如高速电吹风均价降幅达到157元。均价提升主要原因在于行业结构升级,一些低端产品逐渐淡出市场,中高端产品持续放价提量,从而拉动了行业均价的提升。

(三)生活小家电市场:各品类表现不一,细分领域仍具发展机会

1、水家电:市场陷入“内卷”,各品类表现不一

2024年618大促期间,线上水家电(净水器、净饮机、饮水机、净水设备)市场零售额为21.5亿元,同比下滑7.3%,零售量203.7万台,同比下滑12.8%。产品同质化严重使得在此次618期间水家电市场陷入“内卷”的局面。

(1)净水器聚焦通量、滤芯年限等参数

2024年618线上净水器市场销额12.5亿元,同比下滑12.1%,销量64万台,同比下滑19.1%。其中RO净水器中1000G、1200G销额份额分别为39.2%、22.9%,份额同比下滑1.5%和提升11%,均价同比下探8.2%、9.3%,且已有800G净水器产品均价达到888元,产品竞争愈发激烈。除通量外,内卷的另一参数RO滤芯年限中5年、6年长效滤芯销额份额持续上涨。净热一体净水器销额份额达到20.8%,份额同比增长5.7%,产品均价同比下滑8.2%,净热产品持续渗透,但相比于2023年双11期间,净热一体净水器份额占比增速放缓。

(2)净饮机中冰热产品快速扩张,饮水机中管线机保持高增

2024年618线上净饮机市场销额3.2亿元,同比增长6.3%,销量11.5万台,同比下滑2.9%。其中台式净饮机保持增长,嵌入式净饮机市场规模下滑,能够制冷的冰热产品份额急速上升,达到42.4%,份额同比增长23.6%。618期间能制冰块的净饮机和饮水机产品崭露头角,头部品牌逐步进入,该细分市场迎来一波增长。

饮水机市场销额4.2亿元,同比下滑0.1%,销量96.3万台,同比下滑6%。其中管线机市场继续保持增长态势,618期间管线机销额同比增长23.7%,是饮水机中唯一增长的细分品类。

2、净化器产品结构变化,拉动高增长

整体来看,空气净化器品类在618期间维持了上半年的高增长势头,行业零售额6.0亿元,同比增长25.9%,零售量31.6万台,同比增长21.2%,略低于线上1-5月的31.5%和27.5%,但仍属于表现出色的品类。而细分来看,今年主要有几点变化:

(1)宠物净化器异军突起

尽管从1-5月的数据来看,除甲醛、除菌仍是现在净化器市场的主要需求,但宠物净化器占比在大幅提升。以线上为例,618期间宠物净化器零售额占比达37.8%,远超去年同期的8.4%,已经成为了空气净化器行业的重要细分市场和第二增长曲线。

(2)除菌、消毒功能逐步成为高端“标配”

今年618期间消毒机占比较去年变化并不大,但均价则有着非常明显的提升,究其原因,可以总结为“消毒机的功能化”。整体来看,随着疫情结束,消毒不再成为“刚需”,人们对消毒机的需求快速下降,但在高端产品端,越来越多具有除菌、消毒或主动除菌的高端产品爆火,除菌、消毒功能正在逐步成为高端“标配”。

3、电风扇受天气影响,市场需求不足

2024年618线上电风扇市场零售额为16.6亿元,同比下滑24.6%,零售量927.5万台,同比下滑27.2%。从618大促开始,南方多雨且一直延续,对电风扇市场的需求释放存在影响。在此情况下,市场上价格竞争较为明显,200以下价格段份额增长幅度较大,落地扇、循环扇均价同比下滑6.5%、13.1%,低价促销成为共识。

4、挂烫机低端性价比取胜,中高端品质驱动

2024年618大促期间,挂烫机线零售额为1.7亿元,同比下降17.0%;零售量为86.1万台,同比下降22.1%。分析其原因,从外部因素来说,一方面是去年同期较高基数的影响;另一方面则是受到衣物护理机等品类的替代作用冲击。而从内部因素来说,一方面,挂烫机并非新兴产品,市场饱和度已相对较高,增长面临乏力;另一方面,创新不足,缺乏吸引消费者对产品进行更新换代的突破性创新。

从价格分布来看,今年618挂烫机市场呈现出低端产品主攻性价比,中高端产品以品质驱动的特点。100-200元价格段均价降幅最大,而该价位段销量占比从27.8%提升至32.8%,增长主要由手持式挂烫机贡献,主要得益于大面板、大蒸汽、快预热产品的热销。而300-500、600-700、1000元以上价位段则主要由品质驱动。尤其是千元以上价位段,这一价格段的产品目标人群为中产、小资,在产品上主要表现为高设计感的外观、专业的熨烫/护理能力、智能技术的运用。

浙公网安备 33010802007307号

浙公网安备 33010802007307号